会社員の方は毎月給料から税金や社会保険料等が引かれますよね。

あなたはこれらの内訳を細かく把握できているでしょうか?( ・∇・)

私自身今は自営業となりこれらの項目についての記事がかけるレベルになりましたが、

会社員の頃は、正直よく分かっていませんでした。

所得税や住民税、社会保険や厚生年金がどうやって決まっているのかも知らなかったし、

高いお金が引かれているとは思いつつも、多少余分に引かれていたとしても気づかないレベルだったと思います( ̄∇ ̄)

(今思えば本当に恥ずかしい話ですが。笑)

会社員の方は会社が経理業務をこなしてくれるので、なかなか税金をコントロールする感覚はないかもしれませんが、

実は税金や社会保険料を減らせる可能性は十分にあります(*´∀`*)

そうすれば結果的に手取り額は増え自由に使えるお金が増えますよね!

今回は会社員でもできる節税方法についてまとめていきますので、ぜひ参考にしていただけたら幸いです\(^o^)/

この記事に辿り着いたあなたは、自分にもできる節税の情報を探している方だと思います。

その姿勢はすでに十分すばらしいですので、ぜひ最後まで読んで少しでもお役立ち情報を持ち帰ってもらえたら嬉しいです♪( ´▽`)

会社員にも経費がある

よく「自営業の人は領収書をもらって経費を落とすことができるけど、会社員の人はそういう制度がなく節税しづらい‥」

と思っている方は多いですが、

実は会社員の方は給与所得控除という、すでに最初から決められた金額の経費が引かれています♪( ´▽`)

「決められた金額の経費」と書きましたが、これは年収によって決まっており、

年収△△万円の人は、一律で経費は〇〇円(やっている仕事内容を問わず)

という仕組みになっています( ´ ▽ ` )

参考までに給与所得控除の計算式を載せておきますね!

| 給与の収入金額(年) | 給与所得控除額 |

| 180万円以下 | 収入金額×40% 65万円未満の場合は65万円 |

| 180万円超〜360万円以下 | 収入金額×30%+18万円 |

| 360万円超〜660万円以下 | 収入金額×20%+54万円 |

| 660万円超〜1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超 | 220万円 |

この金額の経費を自営業やフリーランスで作ろうと思うと、なかなか大変な金額です( ̄∇ ̄)

なので会社員の方々はむしろ十分な金額の節税が自動でされているイメージを持ってもらえたらと思います( ^ω^ )

節税できると支出が減るもの

次に会社員の方でも節税ができると、以下5つの支出を減らせます(*゚▽゚*)

節税というと地味な印象を持たれることも多いですが、節税の効果は絶大といえるでしょう!

所得税

あなたの所得金額に応じて所得税がかかります。

税務上で所得を減らせれば、税金が安くなるのでお得ですよね(*´∀`*)

所得税は以下の表に基づいて計算されます。

| 課税される所得金額(年) | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超〜330万円以下 | 10% | 97500円 |

| 330万円超〜695万円以下 | 20% | 427500円 |

| 695万円超〜900万円以下 | 23% | 636000円 |

| 900万円超〜1800万円以下 | 33% | 1536000円 |

| 1800万円超〜4000万円以下 | 40% | 2796000円 |

| 4000万円超 | 45% | 4796000円 |

なので例えば、課税所得が400万円の人なら

400万円×0.2(20%)−427500円=372500円

この372500円を12で割った金額(31041円)が毎月の給料から引かれるということになります( ・∇・)

*課税所得と年収は別ですのでご注意ください。

住民税

次に社会人2年目以降の方に発生する住民税です。

住民税の計算は非常にシンプルで、

課税所得の10%が支払い金額となります(=゚ω゚)ノ

(税率は住んでいる自治体によって多少の誤差があるが、ほとんどの自治体では10%)

先ほどの例で課税所得が400万円の人なら、

400万円×10%(0.1)=40万円が住民税の金額です!

この40万円を12で割った金額(33333円)が毎月の給料から引かれるということになります( ・∇・)

こちらも課税所得金額を減らせれば、十分な節税効果が期待できますね(*´∀`*)

健康保険料

健康保険料はみなさんの持っている健康保険証にかかっている費用ですね。

この健康保険証のおかげで、

- 医療費の負担が3割で済む

- 入院した時でも、医療費に上限がある(高額療養費制度)

- 病気やケガをした際に傷病手当金が出る

などといったメリットがあります(*´∀`*)

健康保険料の計算式は非常に複雑ですので、

詳しく知りたい方は、以下の

「全国健康保険協会のホームページ」

からご確認ください♪( ´▽`)

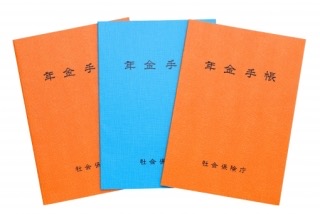

厚生年金

みなさんが(強制的に)将来に備えている年金の金額です。

会社員の方は年金も給料からの天引きになっていますよね( ´ ▽ ` )

会社員の方は基本的に「厚生年金」という種類の年金に加入しています。

(自営業やフリーランスの方は国民年金)

この厚生年金に入っていることで、以下のタイミングで年金を受け取れます(*゚▽゚*)

- 老齢年金:65歳から亡くなるまで受け取れる年金

- 障害年金:障害認定された時に受け取れる年金

- 遺族年金:亡くなった後、残された遺族に支払われる年金

厚生年金の金額は

「標準報酬月額×18.3%」で決まり、

自分と会社で半分ずつ負担する仕組みになっているため、その半額を毎月給料から引かれる仕組みになっています( ・∇・)

詳しい金額を計算したい方は、以下の

「日本年金機構のホームページ」

からご確認ください(*´∀`*)

雇用保険

雇用保険は元々支払っている金額が少ないとは思いますが、

こちらも所得金額に応じて支払い義務があります。

雇用保険は加入していることで

- 失業した時に手当がもらえる(失業手当)

- 育児休業時に手当がもらえる

- 介護休業取得時に手当がもらえる

- 65歳以上の高齢者が労働を続けられるように援助がある

などのメリットがあります♪( ´▽`)

これだけのメリットがありながらも保険料は

「給与額×0.9%(業種によって多少異なる)」とわずかです\(^o^)/

詳しい金額を知りたい方は、以下の

「厚生労働省のホームページ」

よりご確認ください(*´∀`*)

会社員の人ができる節税・税金対策

先ほどの章で、会社員の方でも節税をすることで5つの支払いを減らせることを理解していただけましたでしょうか?♪( ´▽`)

ではこの章で、実際にどういう節税方法があるのかをご説明していきます( ・∇・)

ふるさと納税(寄附金控除)

会社員で住民税を支払っている方なら、誰もがお得になるふるさと納税!

これを利用しない手はないでしょう♪( ´▽`)

直接的な節税になるわけではないのですが、

「タダ同然で全国各地の特産品が手に入る制度」になります!

ふるさと納税については詳細記事も書いておりますので、

詳しく知りたい方は、以下の記事も参考にしてみてくださいね( ^ω^ )

生命保険料控除・地震保険料控除

生命保険や持ち家の地震保険に加入している人は、これらの「控除証明書」を会社に提出することで、所得が抑えられて節税効果につながります(*´∀`*)

そこまで大きな節税が期待できるわけではありませんが、せっかく加入している保険があるのであればぜひ利用しておきましょう( ^ω^ )

毎年10月頃に「控除証明書」という書類が家に届くと思いますので、

その書類を会社に提出したらOKです!

ちなみに生命保険についての詳細記事も書いておりますので、

生命保険で損しない方法について知りたい方は、以下の記事を参考にしてみてください( ・∇・)

iDeco(小規模企業共済等掛金控除)

iDecoは掛け金が全額所得控除となるのが非常に強みの節税方法ですね(*゚▽゚*)

1度預けると60歳まで引き出せないなどのデメリットもありますが、節税効果としては非常に大きい手段となります!

毎月ある程度決まった金額を貯金できている人なら、活用を検討してみてもいいでしょう(*´∀`*)

iDecoの詳細は、こちらの記事を参考にしてもらえたらと思います(^^)

「新社会人の方必見!個人型確定拠出年金(iDeCo)とは?実態を徹底解説!」

扶養控除

この扶養控除は一定の年収以下の親族がいる場合、自分の扶養に入れると控除額が大幅に増大します♪( ´▽`)

対象としては「6親等以内の親族、3親等以内の姻族」

とかなり幅広いですので、

もしまだ誰の扶養にも入れていない人が身近にいるならば、扶養に入れてあげると非常に節税としてのメリットが出ます(*´∀`*)

扶養控除についての詳細を知りたい方は、こちらの

「国税庁のホームページ」

を参考にしてみてください( ・∇・)

医療費控除

年間で医療費を10万円以上使った人は、こちらの医療費控除が使えます♪( ´▽`)

(正確には所得によりますが、分かりやすいイメージを持っていただくためこのような表記としております)

「年に10万円も医療費なんてなかなか使わないよ‥」という方がいるかもしれませんが、これは家族全員で年10万円以上ですので、家族全員分の医療費に関する領収書はとっておきましょう(=゚ω゚)ノ

そしてここでいう医療費というのは、

「病気やケガを治すために支払ったもの」であれば対象になります!

つまり薬局で買った市販薬などもOKということですね( ^ω^ )

医療費控除を使うには、領収書をとっておいて確定申告をする必要があります。

医療費控除の詳細については、以下の

「国税庁のホームページ」

を参考にしてください( ・∇・)

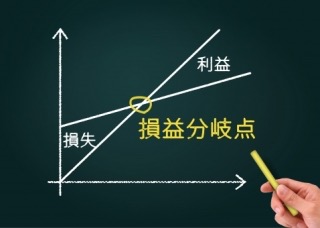

損益通算

副業をして赤字が出てしまっている(まだ事業を始めたばかりで黒字化できていない)方は、この損益通算という制度が節税するうえで使えます♪( ´▽`)

例えば、本業の会社員としての給料が年収300万円、

副業をしたが経費がかさみ年50万円の赤字になってしまった。という場合。

こういう場合は損益通算という考えが適用されて、300万円−50万円=年収250万円

という扱いになるのです!

結果所得が低いことになるため、節税効果が出ますよね(*´∀`*)

ただしこの場合は確定申告をする必要がありますので、

確定申告についても理解をしておきましょう( ・∇・)

確定申告については、詳しくやり方をまとめた記事もありますので、よければ参考にしてみてください( ´ ▽ ` )

「(基礎編)白色確定申告のやり方とは?100人に対面で教えた初めての方でもできる方法」

「(実践編)白色確定申告のやり方とは?100人に対面で教えた初めての方でもできる方法」

おわりに

以上「会社員でも節税する方法はある?新卒社会人からできる知っておきたい税金対策」の記事でした!

いろいろとご説明をさせていただきましたが、

とにかく知っていただきたかったのは「会社員の方でもこれだけたくさんの節税方法がある!」ということです(*゚▽゚*)

「知らなかったがために節税ができず損をしていた‥」という事態にならないためにも、しっかり勉強して知識を味方につけておきましょう♪( ´▽`)

もし「自分1人で節税がきちんとできるか不安だから、誰かに相談したい‥( ;∀;)」

という方は、名古屋の東山公園にファイナンシャルプランナーによる、あなたの節税に関する相談に乗ってもらえるコワーキングスペース「コンパスルーム」があります(^^)

こちらに遊びに行くと、

- この記事の詳細説明が直接受けられる

- あなたにとっての節税できる方法を一緒に探してもらえる

- 他にも固定費を削減するための、お役立ち情報が手に入る

といったメリットがあります!

興味のある方はぜひ1度遊びに行ってみてください(*´∀`*)

「コンパスルーム」の詳細はこちら!

最後まで読んでくださり、ありがとうございました\(^o^)/